Wir analysieren heute einen ETF, der sich nicht wie üblich auf eine Industrie oder eine Region fokussiert – den Saturna Al-Kawthar Global Focused Equity UCITS ETF. Dieser ETF investiert ausschließlich in Unternehmen, welche im Einklang mit den islamischen Prinzipien wirtschaften und damit Sharia-konform sind. Auf der Handelsplattform Xetra findet man den ETF seit September 2020. Aufgelegt wurde er von Saturna, einem Fondsmanager aus den USA mit einem Track-Record von über 30 Jahren und ca. 6 Mrd. US-Dollar verwaltetem Anlagevermögen.

Warum gibt es Sharia-konforme ETFs? Deren Anbieter gehen wahrscheinlich davon aus, dass Muslime daran interessiert sind, ihr Vermögen nicht nur gewinnbringend, sondern auch gemäß den Regeln ihrer Religion, d.h. Sharia-konform, zu investieren. Neben einer ökonomischen Komponente stehen hier also auch wertebasierte Gründe im Vordergrund. Dies macht die Zielgruppe der Anleger äußerst interessant, ist doch knapp jeder Vierte der knapp 8 Mrd. Menschen auf dem Planeten dem Islam zugehörig. Außerdem sei an dieser Stelle gesagt, dass viele ESG-Kriterien mit den Kriterien Sharia-konformer ETFs überlappen, insofern ist der Saturna Al Kawthar ETF auch für Nicht-Muslime interessant.

Was bedeutet „Sharia-konform“ nun konkret? Für die Manager des Saturna Al Kawthar ETFs bedeutet dies, dass sie nicht in Unternehmen investieren, die ihre Umsätze durch Alkohol, Tabak, Zinsgeschäft, Schweinefleisch, Pornographie und Glücksspiel generieren. Zusätzlich schließen sie Unternehmen mit Umsätzen aus fossilen Brennstoffen aus, was jedoch einem ESG-Kriterium entspricht und nicht mit islamischen Prinzipien begründet ist.

Monatlich screent ein Expertenpanel circa 5.000 Aktien und gleicht es mit den Investitionskriterien ab. Das Unternehmen hinter der Aktie darf nicht mehr als 30 % seiner Umsätze mit Zinsgeschäften generieren und auch nicht mehr als 5 % mit „Sündenaktivitäten“ wie Alkohol, Glücksspiel, Waffen etc. Unternehmen aus der Ölindustrie sind kategorisch ausgeschlossen. Übrig bleiben so etwa 325 Scharia-konforme Aktien, von denen es wiederum nur ca. 35-40 Aktien in den Saturna Al-Kawthar ETF schaffen, da die ETF-Manager diesen ein Upside-Potential zusprechen.

Der Saturna Al-Kawthar ETF ist relativ breit gestreut, es existiert kein großes Klumpenrisiko durch Übergewichtung eines Aktienwerts: die Top Ten Positionen bestehen aus neun Aktien und einer Cash Position von 2-3 %. Zusammen machen sie circa 30 % des Gesamtfonds aus. Die größten Positionen Corteva und Nintendo sind mit jeweils 4 % und 3,2 % gewichtet.

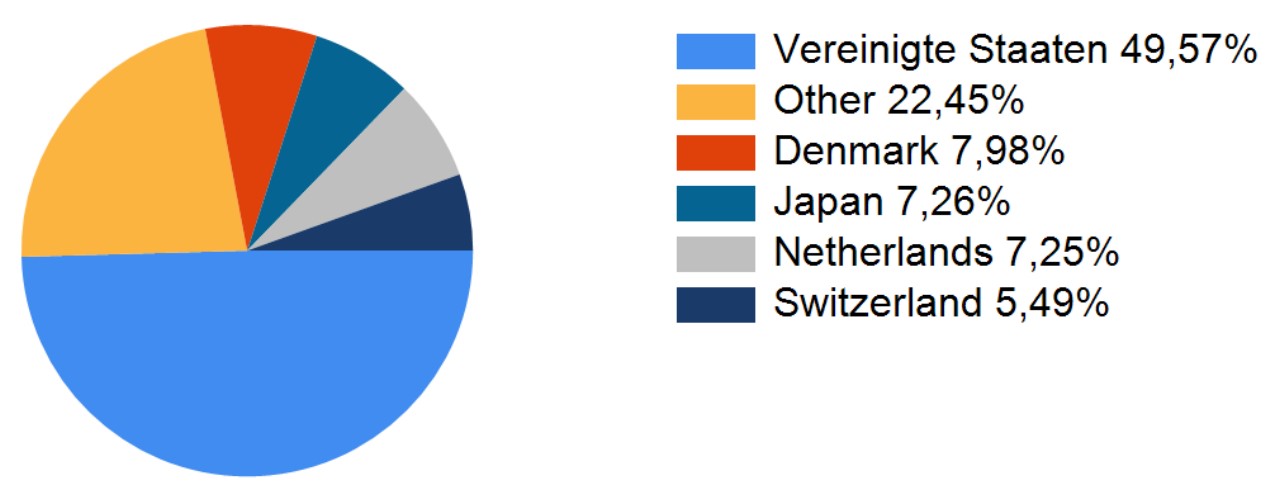

Regional gesehen besteht die Hälfte des Saturna Al-Kawthar ETFs aus US-amerikanischen Werten, gefolgt von einem Viertel europäischer Werte.

Schauen wir uns das durchschnittliche Upside-Potential der neun größten Aktienpositionen an, also den Mittelwert der Konsensus-Schätzungen der Analysten für die jeweilige Aktie: Beispielsweise hat die Reckitt Benckiser Aktie gemäß Analystenschätzungen das höchste Upside Potential von 23,6 %, gefolgt von Nintendo mit einem Upside von 21,9 %. Im Durchschnitt weisen die Top 9 Positionen ein Upside-Potential von 14,1 % auf.

| Aktienwert | Share Price (lokale Währung) | Target Price (lokale Währung) | Upside | Weighting im ETF |

|---|---|---|---|---|

| Corteva | 59,16 | 69,15 | 16,9 % | 4,04 % |

| Nintendo | 5820 | 7093,33 | 21,9 % | 3,23 % |

| Eli Lilly | 321,81 | 337,76 | 5,0 % | 3,15 % |

| CPR | 95,83 | 105,60 | 10,2 % | 3,13 % |

| Novo | 773,60 | 836,08 | 8,1 % | 3,08 % |

| Motorola | 229,28 | 277,42 | 21,0 % | 2,98 % |

| Reckitt Benckiser | 5926 | 7324,90 | 23,6 % | 2,96 % |

| Nestlé | 106,46 | 124,04 | 16,5 % | 2,84 % |

| Wolters | 99,98 | 103,64 | 3,7 % | 2,80 % |

| Durchschnitt | 14,1 % | 28,21 % |

Trotz der qualitativ guten Aktienauswahl lag die Performance des ETFs in 2021 bei -0,4%. Dies ist mitunter der Tatsache geschuldet, dass er nicht in Öl-Aktien investiert. Wir gehen jedoch davon aus, dass die Aktienauswahl gerade auch wegen des identifizierten Upside-Potentials zu einer positiven Rendite führt. Voraussetzung hierfür ist wie bei jeder Anlage, dass sich mittelfristig die Inflationstendenzen wieder beruhigen.

Wir analysieren nun die Top 5 Einzeltitel des ETFs für Sie:

CORTEVA

Corteva ist ein Saatgut- und Agrarchemie-Anbieter, der 2019 als Spin-off des US-amerikanischen Chemieunternehmens Dow DuPont hervorging und zeitgleich an der Börse gelistet wurde. Corteva hat weltweit 21.000 Mitarbeiter mit Sitz in den USA. Die Hauptprodukte sind Mais-Saatgut, Soja-Saatgut, Herbizide, Insektizide und Fungizide. Das Unternehmen konkurriert hauptsächlich mit BASF, Yara, FMC und Monsanto/Bayer.

Derzeit ist das Unternehmen mit 41 Mrd. USD bewertet und wird nach Analystenschätzungen in 2023 einen Umsatz von 18,4 Mrd. EUR sowie einen Nettogewinn von 1,9 Mrd. EUR erzielen. Somit ist das Unternehmen mit einem KGV von 21,1x bewertet, die Dividendenrendite beträgt 1,1 %.

NINTENDO

Nintendo ist ein japanischer Anbieter elektronischer Spiele und Konsolen, darunter befinden sich weltweit bekannte Klassiker wie „Super Mario“, „Donkey Kong“ und „Legends of Zelda“. Zudem produziert Nintendo auch Konsolen, z.B. die Wii und den nicht mehr erhältlichen Gameboy. Weltweit gibt es nur wenige global aufgestellte Wettbewerber wie Activision Blizzard (derzeit im Übernahmeprozess durch Microsoft), Electronic Arts, Microsoft mit seiner Xbox Konsole und Sony mit der Playstation Konsole.

Das Unternehmen beschäftigt derzeit 6.700 Mitarbeiter und wird für das Jahr 2022 einen Umsatz von circa 12 Mrd. USD und einen Nettogewinn von 3,1 Mrd. USD erzielen. Nintendo wird an der Börse mit knapp 47 Mrd. USD bewertet, das KGV beträgt in 2022 rund 15,2 und die Dividendenrendite beläuft sich auf 3,2 %.

Canadian Pacific Railway

Canadian Pacific Railway (CPR) gehört zu den fünf großen nordamerikanischen Zugschienenbetreibern. Mit einer Börsenbewertung von knapp 62 Mrd. USD rangiert es an dritter Stelle nach den Wettbewerben Union Pacific (122 Mrd. USD), Canadian National Railway (77 Mrd. USD) und vor Norfolk Southern Corp. (47 Mrd. USD). Ein weiterer großer, jedoch nicht börsennotierter Player, die BNSF, gehört zum Berkshire Hathaway Konzern von Warren Buffett.

CPR beschäftigt 12.000 Mitarbeiter, ist nur im Güterverkehr tätig und deckt mit seinem Schienennetz von über 20.000 km ganz Nordamerika von Kanada bis Mexiko ab. Hauptsächlich transportiert CPR Kohle, Weizen, Container, Dünger, Chemikalien, Holz sowie weitere Rohstoffe. Die meistfrequentierte Strecke ist die Hauptlinie zwischen Calgary und Vancouver.

Das Unternehmen wird in 2022 einen Umsatz von 6,4 Mrd. USD und dabei einen Nettogewinn von 2,4 Mrd. USD erzielen. CPR wird mit einem KGV von 26,1 auf Basis der 2022 Gewinnschätzungen bewertet und erwirtschaftet eine Dividendenrendite von 0,8 %.

Eli Lilly

Eli Lilly ist eines der weltweit führenden Pharmaunternehmen der Welt. Mit einer Marktkapitalisierung von 307 Mrd. USD gehört es in die Top Liga der globalen Pharmaunternehmen. Nur Johnson & Johnson ist mit knapp 420 Mrd. USD größer. Zum Vergleich: weltweit bekannte Pharmanamen wir Pfizer haben einen Marktwert von 245 Mrd. USD und der größte deutsche börsennotierte Pharmawert Bayer kommt auf gerade mal 46 Mrd. USD.

Eli Lilly ist insbesondere als Pharmaunternehmen in den Bereichen Osteoporose, Diabetes, Onkologie, Immunologie und Neurologie aktiv. 1982 wurde das weltweit erste gentechnisch hergestellte Antidiabetikum produziert und vermarktet. Auch das bekannt Antidepressivum Prozac (Fluoxetin) gehört zu Eli Lilly.

Die 35.000 Mitarbeiter werden in 2022 einen Umsatz von 28,8 Mrd. USD und einen Gewinn von 6,4 Mrd. USD erzielen. Das KGV in 2022 liegt bei knapp 47 und die Dividendenrendite bei 1,2 %.

Novo Nordisk

Novo Nordisk aus Dänemark gehört zu den größten Pharmaunternehmen der Welt mit einem Börsenwert von 227 Mrd. USD und knapp 50.000 Mitarbeitern weltweit. Es rangiert aktuell als sechstteuerstes Pharmaunternehmen weltweit. Novo gehört zu den herausragenden Pharmaunternehmen im Bereich Diabetes. Zudem ist Novo unter den führenden Spielern bei Blutgerinnungsmedikamenten, Wachstumshormontherapien und Hormonersatztherapien. Die Wettbewerber sind unter anderem Eli Lilly, Abbott und AstraZeneca.

Novo Nordisk wird in 2022 einem Umsatz von 22,6 Mrd. USD erzielen und einen Nettogewinn von 7,4 Mrd. USD ausweisen. Somit gehört es zu einem der margenstärksten Pharmaunternehmen der Welt. Die Dividendenrendite beträgt 1,5 % und das KGV liegt bei knapp 31.

Stärken des ETFs

- Das erfahrene Management überprüft regelmäßig aktiv die Aktienpositionen des ETFs; er bildet nicht nur stur einen Index ab.

- Die Fokussierung auf 35-40 globale Aktien spiegelt die aktive Selektion des Fondsmanagements wieder.

- Der starke Fokus auf US-Aktienwerte mit ca. 50% Gewichtung lässt Investoren am derzeit starken US-Dollar Kurs partizipieren.

- Die hohe Gewichtung von Tech- und Pharmawerten lässt den Anleger an guten Wachstumsaussichten partizipieren.

- Die Auswahl der Aktienwerte ist nicht nur ökonomisch ausgerichtet, sondern auch strikt wertebasiert. Es findet kein Greenwashing statt.

Herausforderungen des ETFs

- Aktuell haben Aktien generell im inflationären Umfeld Probleme. Der ETF beinhaltet jedoch Aktienwerte, die eine starke Marktmacht und damit auch Preissetzungsmacht besitzen.

- Die gute Performance im Öl- und Gassektor in den letzten sechs Monaten konnte aufgrund der ESG-Ausschlusskriterien nicht mitgenommen werden.

- Hypothetisch wäre das starke USD-Exposure des ETFs in Zeiten einer Dollarschwäche nachteilig.

Fazit und Fundlab.de Meinung

Wir erachten den Saturna Al-Kawthar Global Focused Equity UCITS ETF als ein interessantes Produkt für Investoren, die ihren Fokus auf eine Sharia-konforme Anlage legen. Zudem überlappen sich viele grundsätzliche ESG-Kriterien mit Sharia-konformen Anforderungen, sodass dieses ETF auch für ESG-orientierte Investoren interessant ist.

Die Auswahl von globalen Marktführern aus den wichtigen Industrienationen erzeugt ein zusätzliches Sicherheitsnetz, denn diese Unternehmen können auch im inflationären Umfeld ihre Preisvorstellungen durchsetzen und das ohne negative Auswirkungen auf die Nachfrage.

Zudem garantieren die hohen Marktkapitalisierungen, dass die einzelnen Aktien im ETF liquide bleiben. Interessierte Investoren können den Saturna Al-Kawthar Global Focused Equity UCITS ETF über Xetra mit der Wertpapierkennnummer IE00BMYMHS24 erwerben.

Disclaimer und Produktwarnung:

Fundlab.de ist eine Tochtergesellschaft der Senator Invest GmbH und erhält von HANetf eine Vergütung für diesen Bericht. Der besprochene ETF kann im Wert fallen und zu einem Totalverlust eines Investments führen. Lesen Sie vor jedem Investment den Wertpapierprospekt des jeweiligen ETFs durch, um Risken und Chancen zu verstehen. Fundlab.de aktualisiert nicht in der Zwischenzeit erfolgte Änderungen in der Zusammensetzung des ETFs und übernimmt keine Haftung für die Vollständigkeit des Berichtes. Investition in Wertpapiere und ETFs unterliegen einem Risiko des Wertverlustes und sind nur für erfahrene Investoren geeignet. Wenn Sie einen Verlust ihres Investments finanziell nicht verkraften können sind ETFs und Wertpapiere nicht als Investment geeignet.